Non so se conosci Moneyfarm.

In pratica risponde alla classica domanda che ricevo spesso

“David, su che ETF devo investire?”

e alla quale io ogni volta rispondo

“Non stai mica andando al supermercato a comprare il latte!”

Loro, invece di rispondere così, creano portafogli di ETF personalizzati, con delle procedure automatiche.

Si chiama Robo Advisory.

È un servizio che ad una parcella generalmente inferiore rispetto a quella di un Consulente Finanziario Indipendente, costruisce in modo automatico portafogli personalizzati basati su ETF riducendo al minimo l’impatto delle commissioni.

Sono dei Consulenti Finanziari Indipendenti automatizzati diciamo.

Molti negli ultimi anni hanno utilizzato servizi simili. Costano poco, e ti propongono gli ETF più adatti a te, costano meno di un Consulente. Ma è così un affare?

Finchè i mercati salgono, non c’è problema, tutti contenti, ma quando, come capitato durante il 2022, le borse mondiali vanno in rosso, la festa finisce.

Ricordo che nel 2022 le borse americane hanno perso oltre il 25%.

Se vado su Trust Pilot a questo indirizzo:

Le recensioni negative su MoneyFarm nell’ultimo periodo si sono moltiplicate.

A leggerle c’è da mettersi le mani nei capelli.

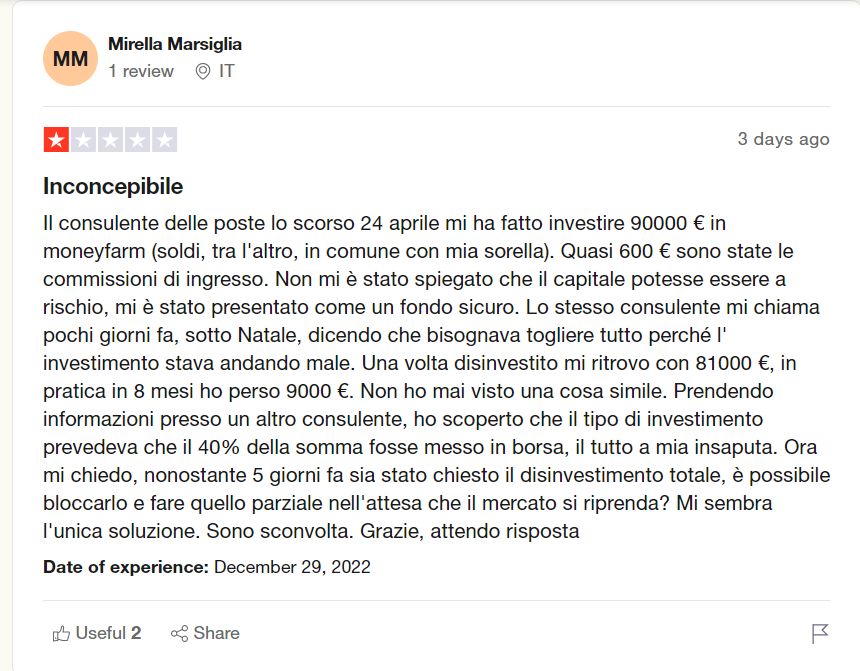

Cito qualche testimonianza a caso:

Mariella Marsiglia scrive “Il consulente delle poste lo scorso 24 aprile mi ha fatto investire 90000 € in moneyfarm (soldi, tra l’altro, in comune con mia sorella). Quasi 600 € sono state le commissioni di ingresso. Non mi è stato spiegato che il capitale potesse essere a rischio, mi è stato presentato come un fondo sicuro. Lo stesso consulente mi chiama pochi giorni fa, sotto Natale, dicendo che bisognava togliere tutto perché l’ investimento stava andando male. Una volta disinvestito mi ritrovo con 81000 €, in pratica in 8 mesi ho perso 9000 €. Non ho mai visto una cosa simile. Prendendo informazioni presso un altro consulente, ho scoperto che il tipo di investimento prevedeva che il 40% della somma fosse messo in borsa, il tutto a mia insaputa. Ora mi chiedo, nonostante 5 giorni fa sia stato chiesto il disinvestimento totale, è possibile bloccarlo e fare quello parziale nell’attesa che il mercato si riprenda? Mi sembra l’unica soluzione. Sono sconvolta. Grazie, attendo risposta”

Marinella ha speso 600 euro, dalla testimonianza si evince che ritenga questa cifra molto elevata. È inferiore alla parcella media di un Consulente Indipendente. Ha perso circa il 10% ed è andata nel panico, chiudendo tutto.

Per un investitore accompagnato in consulenza, profilato e di cui si è verificata l’adeguatezza, non sarebbe mai stato un problema. Un investitore che conosce il mio metodo e sa cos’è importante per affrontare in modo corretto il percorso verso i propri obiettivi, non sarebbe stato un problema.

Invece di andare in Poste e cercare di risparmiare per poi aderire a Moneyfarm, pagare per un consulente vero (indipendente), oppure formarsi adeguatamente per un sano percorso di crescita finanziaria, sarebbe stato più saggio e sono certo Marinella avrebbe vissuto la sua esperienza nel mondo degli investimenti in modo completamente diverso.

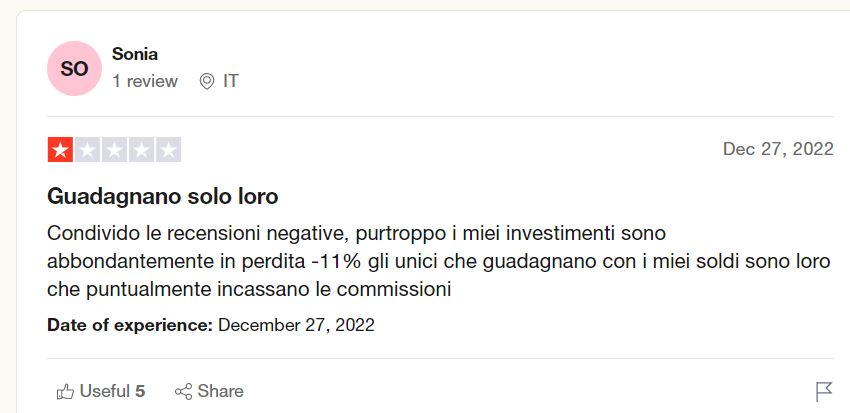

Prendiamo un altro caso, quello di Sonia.

Sonia è andata nel pallone per aver visto scendere il suo saldo dell’11%.

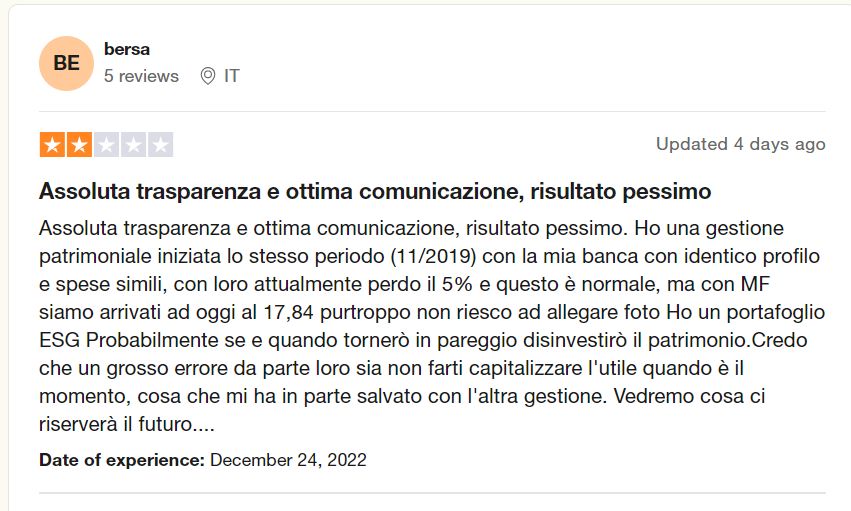

Poi c’è “Bersa” che ha perso il 17.84% e afferma che quando tornerà in pareggio “chiuderà” l’investimento.

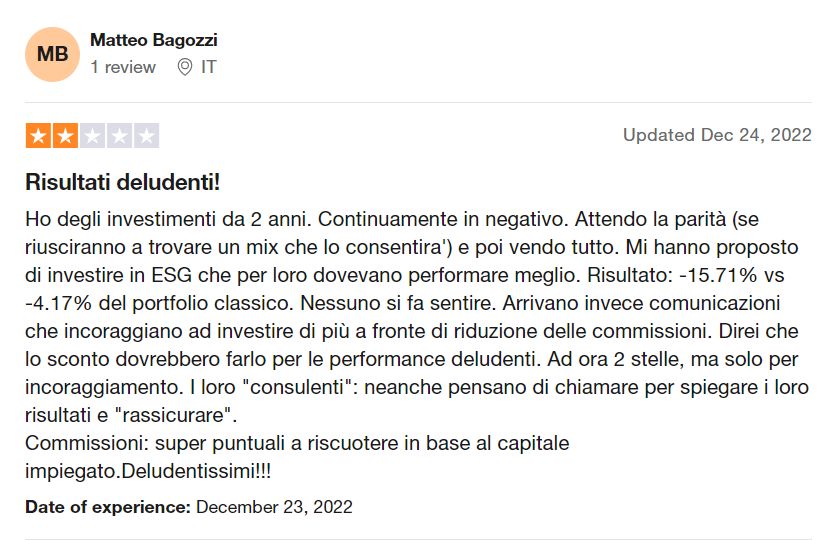

Matteo Bagozzi lamenta, dopo 2 anni, di essere in perdita.

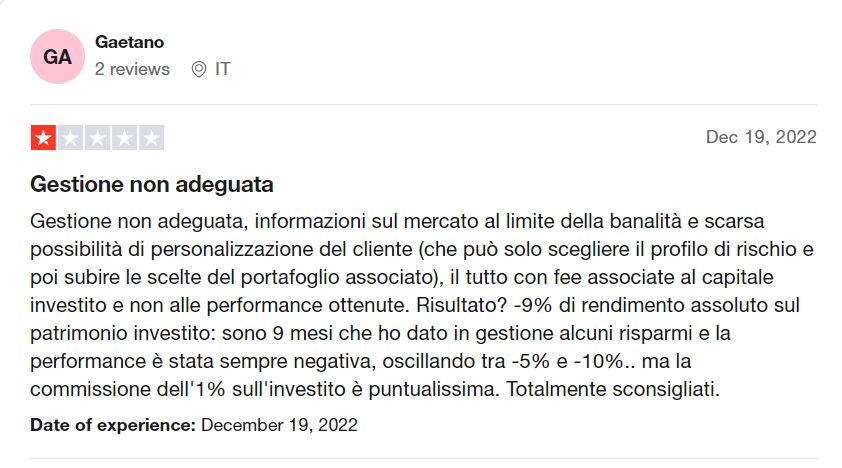

Gaetano: -9% dopo 9 mesi. Deluso e recensione 1 stella.

Potrei continuare per 1 ora elencando nomi e delusioni.

Andate sul link https://urlbit-ly.com/y24g0 e fatevi un’idea da soli. Recensioni negative a raffica, i risparmiatori sono convinti che Moneyfarm avrebbe dovuto proteggerli dai ribassi di mercato.

Moneyfarm ha sbagliato sì.

Ma non come tutti pensano.

Io dico che Moneyfarm, avrebbe dovuto proteggere i clienti da se stessi, e non lo ha fatto.

Io dico che il compito di un Consulente non è solo fornire le raccomandazioni più adatte alla situazione di mercato e del cliente, ma è soprattutto costruire un viaggio assieme al cliente e prevenire attacchi di panico al primo crollo in borsa.

Nelle recensioni di Moneyfarm, si leggono altre frasi oltre a quelle citate. Ad esempio “Se devo perdere il 15% in 6 mesi, posso farlo anche da solo”.

“Dopo 4 anni sono in pari, mi aspettavo molto meglio da dei professionisti”

Chi scrive queste frasi scandalizzato, dimostra che non sta perdendo a causa dei ribassi dei mercati, ma per altri motivi.

Chi scrive queste frasi dimostra che sta perdendo a causa di se stesso, perché è finanziariamente incasinato, anche solo a livello di percezione di cosa significa realmente risparmiare e invesitre, non ha un piano, ha delle aspettative sbagliate. Pensa che un consulente sia un oracolo che abbia l’obiettivo di proteggerlo dai ribassi di mercato.

Non è così.

Chi conosce il mio modo di investire, di fronte a frasi come quelle sopra, gli scappa un sorriso.

Mentre scrivo queste righe.

– Le obbligazioni perdono

– L’azionario perde

– L’oro perde

– Persino l’indice delle materie prime dai massimi ha perso il 18%.

Chi investe i propri risparmi, non può pensare di avere una bacchetta magica per influenzare i mercati, e non può cercare quella bacchetta nell’oracolo del consulente finanziario o come in questo caso dei Roboadvisor. Non si può piegare lo spazio tempo e guadagnare anche quando tutto crolla.

Ciò che può fare un investitore è comprendere i meccanismi di mercato, pianificare la sua attività per cogliere le opportunità, essere pronto alle oscillazioni inevitabili aspettandosele, e nel complesso, unendo pianificazione ad astuzia, nel lungo periodo far crescere i suoi risparmi in modo anche superiore alle medie di mercato.

Siamo seri, 6 mesi è il nulla cosmico, 4 anni non raggiunge nemmeno l’orizzonte minimo di investimento.

Un investitore che si è preparato ed è pronto, che usa le tecniche del mio modo di investire, non si scandalizza se il mercato crolla, non si preoccupa se vede -10 -15 -20, a meno che a seguito dell’adeguatezza non sia emerso che quell’investitore non è adatto auna volatilità di -15%, e quindi si cerca di adattare il portafoglio di conseguenza.

Chi segue un consulente finanziario, conosce i cicli economici, è preparato, sa cosa deve fare e quando.

Un investitore che usa il mio metodo, potrebbe persino essere di cattivo umore se il mercato sale sempre, perché più il mercato sale, maggiore è il rischio di investire e se usa il VA potrebbe ritrovarsi controvoglia a tenere il PACC in liquidità.

In generale l’andamento del mercato azionario nell’arco di qualche anno, non influenza il suo umore.

Un investitore che utilizza il mio modo di investire, si assicura di seguire il piano, in modo sereno, senza stress e senza pensieri, si gode la vita mentre i mercati fanno quello che devono fare.

Questo è investire. Il resto sono chiacchiere per attrarre clienti con il fascino della sicurezza e di presunte inesistenti abilità caopaci di fare performare un portafoglio sempre, come se si fosse dei maghi.

2 risposte

Io penso ci vi siano diversi aspetti da valutare in questa storia.

1) L’impiegata delle Poste (società non famosa per la sua efficienza) se ha proposto un investimento, dovrebbe a logica essere iscritta all’Albo OCF come fuori sede, no? Avrà si spera fatto compilare il corretto questionario secondo MiFID II. Se ha venduto un prodotto finanziario senza la dovuta informazione al cliente,lui non si può rivalere contro le Poste?

2) Mi è capitato una decina di anni quando ero totalmente ignorante in materia di credere che i professionisti sapessero come “battere il mercato”. Ecco probabilmente se c’è questa credenza il professionista dovrebbe ben ribadirla.

Ciao Thomas, è un intervento interessante. Ti rispondo seguendo i tuoi punti:

1) Se ci sono state irregolarità se ne occuperà sicuramente l’ACF (Arbitro per le Controversie Finanziarie) che è di competenza per le controversie.

2) Sulla questione “battere il mercato” c’è un po’ di confusione. Il mercato azionario americano, che negli ultimi 150 anni è stato il più performante, ha passato trentenni di rendimenti medi da 1/2% annuo.

È ragionevole che ogni investitore di buon senso non accetti un rendimento così basso ma cerchi di fare un po’ di più.

La questione è che tutti pensano che per battere il mercato occorra saper individuare i veicoli più performanti, quando invece esiste uno studio di Vanguard, che dimostra che l’88% delle performance di un portafoglio è il risultato di una corretta “asset allocation” e non della ricerca del prodotto top performer.

Questo è uno degli aspetti che vengono approfonditi all’interno del corso piano finanziario, che contiene la procedura che i consulenti finanziari professionisti adottano con i loro clienti:

https://urlbit-ly.com/evfw3